Divorces tardifs : des éléments à surveiller

Le divorce est une étape difficile, et il l’est peut-être encore davantage lorsqu’on a atteint un certain âge. Comment accompagner au mieux vos clients de plus de 55 ans dans cette phase délicate?

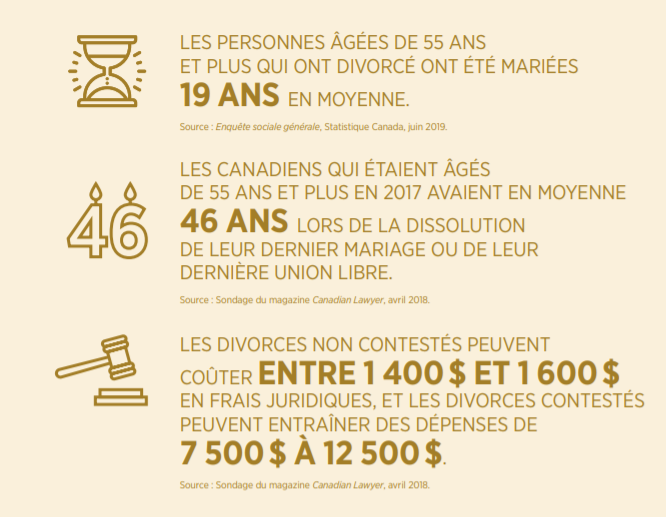

Plus du quart des hommes (26 %) et près du cinquième des femmes (18 %) qui ont divorcé ou se sont séparés l’ont fait après l’âge de 55 ans . Outre les honoraires des avocats, il faut aussi composer avec une baisse de revenus, le versement éventuel d’une pension alimentaire et le partage du patrimoine familial accumulé au fil des ans. Une situation d’autant plus préoccupante que pour plusieurs, l’âge de la retraite s’approche dangereusement ou a déjà sonné, rendant bien improbable la possibilité de reconstituer ses actifs.

Revoir les plans

La planification de la retraite est d’ailleurs ce qui préoccupe le plus les clients de cette tranche d’âge qui mettent fin à leur mariage, confirme Jean Tardif, planificateur financier, conseiller en sécurité financière et conseiller en assurance et rentes collectives chez Tardif planification financière. « Au cours de la dernière année, j’ai rencontré trois couples dans les 50-60 ans qui divorçaient. Quelle que soit leur situation financière, tous se demandaient s’ils auraient suffisamment d’argent pour leur retraite », explique-t-il.

En effet, à cette période de la vie, c’est plutôt le fait de ne pas pouvoir conserver leur train de vie qui les inquiète. Car désormais, il faudra assumer seul des coûts qui demeurent pratiquement aussi élevés que lorsqu’on était deux. « Cela vient changer radicalement la façon de vivre. Quand on a pu compter sur un double salaire pendant 20 ans, c’est un choc. Et il reste peu d’années ou même pas du tout avant la retraite pour se rebâtir financièrement. Par exemple, après avoir partagé son portefeuille de placement avec son ex-épouse, l’un de mes clients a dû se résoudre à demeurer plus longtemps sur le marché du travail pour se renflouer un peu », illustre Jean Tardif. L’un des premiers gestes qu’il pose donc est la révision du budget en fonction d’un seul revenu ainsi que celle de la planification de la retraite.

Pour sa part, Daniel Harissa, conseiller en sécurité financière et en épargne collective chez Lafond, rappelle à ses clients qu’ils doivent aussi revoir les bénéficiaires de leurs assurances, éventuellement les héritiers sur leur testament, et les mandataires du mandat de protection. « Il est très important de bien attacher toutes les ficelles ensemble et de ne pas en oublier », souligne-t-il. Pour sa part, Gino-Sébastian Savard, président de MICA Cabinets de services financiers, s’efforce de proposer des scénarios de partage de patrimoine équilibrés. « De cette façon, on évite de précariser la situation de l’un des deux conjoints, en particulier si celui-ci est dépendant de l’autre financièrement. Une fois que l’inventaire des biens est effectué, je suggère des options. Par exemple, séparer un fonds de pension à cotisations déterminées permet de donner une base de revenus garantis à chacun des ex-époux », explique-t-il. Par ailleurs, si l’un des deux conjoints doit verser une pension alimentaire à l’autre, cela peut être une bonne idée de prévoir une assurance qui couvrira la pension en cas de décès du débiteur.

Il ne faut pas hésiter non plus à suggérer des ressources comme des fiscalistes, comptables, avocats et notaires pour aider à traverser au mieux cette période sur les plans légal et financier. « Je me vois comme un généraliste des finances, une sorte de premier répondant qui peut recommander un spécialiste en cas de besoin. Lors du rendez-vous avec ce dernier, je propose d’ailleurs au client de l’accompagner afin de poser les questions pertinentes dans ce contexte », indique Daniel Harissa.

Même s’il y a beaucoup d’émotions lors d’un divorce, le rôle du professionnel est d’écouter et de se montrer empathique, tout en gardant un certain détachement.

Attention aux conflits d'intérêts

Mais la prudence est toujours de mise, car on peut se retrouver dans une position très délicate. « J’avais un couple comme client. Un jour, chacun m’a téléphoné de son côté pour me poser des questions qui sortaient de l’ordinaire. Quelque temps plus tard, j’ai appris qu’ils étaient en instance de divorce… », se remémore Steven Forget, Adm. A., planificateur financier et membre de l’équipe Jean-Maurice Vézina. Par la suite, il a aiguillé l’un des conjoints vers un collègue. « En cas de divorce, il faut se montrer encore plus rigoureux, en particulier sur les confirmations de transactions. Il est préférable de parler directement au client, car certains couples partagent le même courriel, le même ordinateur… », prévient-il.

Me Yvan Morin, vice-président affaires juridiques et chef de conformité à MICA, confirme que lors d’une procédure de divorce, plus que jamais, il faut maintenir une « muraille de Chine » entre les dossiers des deux clients, à des fins de confidentialité et de protection des renseignements personnels. « On doit être très prudent, car l’un ou l’autre pourrait essayer de nous soutirer des informations pour les utiliser dans le cadre des procédures de divorce », précise-t-il. Cela dit, rien n’empêche de continuer à conseiller séparément les deux ex-conjoints si ces derniers le souhaitent, mais on sera également libre de demander à un collègue de prendre la relève.

Malgré le côté très émotif de la situation, il faut aussi recommander aux clients de ne pas prendre de décisions hâtives et de garder la tête froide. Jean Tardif se rappelle le cas de l’une de ses clientes qui, après la vente de la maison familiale, s’était loué un condo à 1 800 $ par mois. « Elle voulait se gâter un peu et vivre dans du beau, disait-elle. Mais elle n’avait pas les reins assez solides pour soutenir cette dépense à long terme et a dû se raviser », raconte-t-il.

« Même s’il y a beaucoup d’émotions lors d’un divorce, le rôle du professionnel est d’écouter et de se montrer empathique, tout en gardant un certain détachement, mentionne Me Yvan Morin. Il a un devoir de conseil et, en ce sens, il doit être en mesure d’identifier les éléments qui pourraient s’avérer problématiques pour le client – budget, planification de retraite, etc. – et de prioriser les actions. » Il rappelle d’ailleurs que les conseillers ont l’obligation déontologique de mettre à jour les informations du client dès qu’il y a un changement notable dans sa situation.